Bereit, tief in die Welt des Leveraged Buyouts (LBO) einzutauchen? Unser umfassender Artikel bietet eine detaillierte Erkundung dieser anspruchsvollen Methode der Unternehmensübernahme. Von den grundlegenden Prinzipien und der historischen Entwicklung bis hin zu den entscheidenden Akteuren werden Sie Schritt für Schritt durch die Komplexitäten des LBO geführt. Dieser Beitrag liefert klare Einblicke in die Vorteile, Abläufe und strategischen Überlegungen, um Ihnen ein fundiertes Verständnis dieses Finanzierungsinstruments zu vermitteln. Tauchen Sie ein und erweitern Sie Ihr Wissen über den Leveraged Buyout.

Sie haben nicht viel Zeit zu lesen?

Die wichtigsten Fakten zum LBO Leveraged Buyout beim Unternehmenskauf auf einen Blick:

- Leveraged Buyout (LBO): Methode der Unternehmensübernahme mit erheblicher Nutzung von Fremdkapital

- Grundlagen: Entstehung in den 1950er/1960er Jahren, dynamische Entwicklung im Laufe der Zeit

- Hauptakteure: Private Equity-Firmen, Investoren, Zielunternehmen

- Vorteile eines LBOs: Hebelwirkung, Renditesteigerung, Flexibilität in der Unternehmenssteuerung

- Ablauf eines LBOs: Von der Auswahl der Zielunternehmen über die Finanzierung bis zur Durchführung und Abschluss

- Strategische Ziele: Wertsteigerung, Nutzung von Wachstumschancen, operative Effizienzsteigerung

- Risiken: Finanzielle Hebelwirkung, operative Herausforderungen, Marktrisiken

- Due Diligence: Zentrales Element zur Risikominimierung

- Weitere Buyout-Formen: Management Buy Out (MBO), Institutional Buyout (IBO) bieten alternative Perspektiven

Inhaltsverzeichnis

- Sie haben nicht viel Zeit zu lesen?

- Leveraged Buyout Definition

- Hauptakteure eines Leveraged Buyouts bei der Übernahme eines Unternehmens

- Welche Vorteile bietet ein LBO?

- Der Ablauf eines Leveraged Buyouts

- Finanzierung und strategische Aspekte

- Strategische Ziele und Risiken

- Die Rolle der Due Diligence

- Weitere Arten von Buyouts

- Fazit

Leveraged Buyout Definition

Beim Leveraged Buyout wird die Übernahme eines Unternehmens mit einem großen Teil an Fremdkapital finanziert. Dabei dient das Fremdkapital als Hebel (Leverage), um die Rendite für den Käufer zu maximieren.

Die Entstehung lässt sich auf die 1950er und 1960er Jahre zurückführen. Diese Finanzstrategie entstand als Antwort auf die Herausforderung, große Unternehmen zu übernehmen, indem eine erhebliche Fremdfinanzierung genutzt wurde. Der grundlegende Ansatz besteht darin, dass Investoren, anstatt das gesamte Eigenkapital für den Kauf aufzubringen, einen Großteil des benötigten Kapitals durch Kredite beschaffen. Dies ermöglichte es, auch große Unternehmen zu erwerben, die andernfalls finanziell unerreichbar gewesen wären. Das Leveraged Buyout-Konzept revolutionierte die Art und Weise, wie Unternehmensübernahmen finanziert werden, und hatte einen bedeutenden Einfluss auf die Entwicklung der Unternehmensfinanzierung.

Entwicklung des Leveraged Buyout-Konzepts im Zeitverlauf

Die Welt des Leveraged Buyouts ist ständigen Veränderungen unterworfen. Wir werden die Trends und Innovationen untersuchen, die diese Strategie geprägt haben. Von den verschiedenen LBO-Strukturen bis hin zu regulatorischen Entwicklungen und den Auswirkungen auf die Unternehmenslandschaft – dieser Abschnitt bietet einen Überblick über die dynamische Evolution des Leveraged Buyout-Konzepts.

Hauptakteure eines Leveraged Buyouts bei der Übernahme eines Unternehmens

Die erfolgreiche Durchführung eines Leveraged Buyouts (LBO) erfordert ein komplexes Zusammenspiel verschiedener Akteure, von Private Equity-Firmen bis hin zu Investoren und Kreditgebern. In diesem Abschnitt werfen wir einen detaillierten Blick auf die Schlüsselakteure, die maßgeblich an einer LBO-Transaktion beteiligt sind.

Private Equity-Firmen

Private Equity-Firmen stehen im Zentrum eines Leveraged Buyouts und fungieren als Architekten dieser anspruchsvollen Transaktionen. Wir werden ihre Rolle als Finanziers und strategische Berater analysieren, da sie maßgeblich daran beteiligt sind, die LBO-Struktur zu gestalten. Von der Identifizierung lukrativer Übernahmekandidaten bis hin zur Umsetzung der Finanzierung spielt die Private Equity-Firma eine entscheidende Rolle im gesamten LBO-Prozess.

Investoren und Kreditgeber

Investoren und Kreditgeber sind unverzichtbare Partner bei einem Leveraged Buyout. Unter dieser Überschrift werden wir die verschiedenen Arten von Investoren beleuchten, die sich an einer LBO-Transaktion beteiligen können, darunter institutionelle Investoren, Pensionsfonds und vermögende Einzelpersonen. Ebenso werden wir die Rolle von Kreditgebern untersuchen, die die notwendige Fremdfinanzierung bereitstellen, um den Transaktionspreis zu decken.

Zielunternehmen

Das Zielunternehmen ist nicht nur das Übernahmeobjekt, sondern auch ein wesentlicher Akteur im Leveraged Buyout. Es spielt eine entscheidende Rolle in der Transaktion, deren Auswirkungen auf Geschäftsstrategie und Mitarbeiter von großer Bedeutung sind. Von der gründlichen Prüfung bis zur nahtlosen Integration in die neue Eigentümerstruktur – das Zielunternehmen steht vor Herausforderungen und Chancen im Rahmen des LBO.

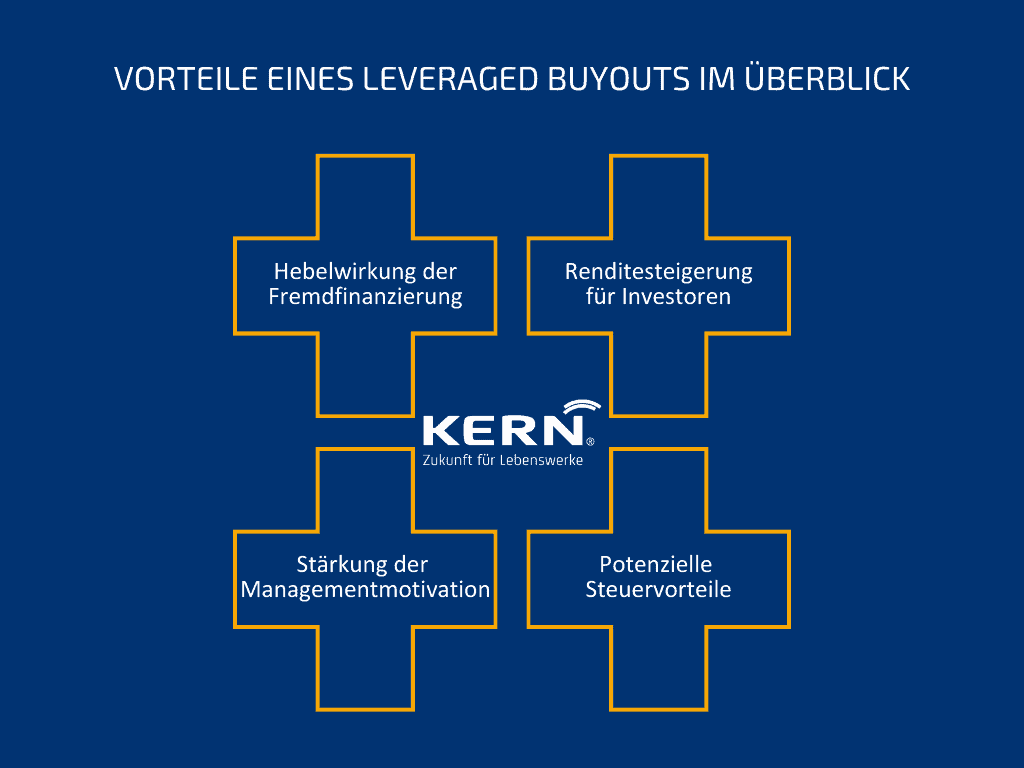

Welche Vorteile bietet ein LBO?

Ein Leveraged Buyout (LBO) ist nicht nur eine anspruchsvolle Übernahmetechnik, sondern bietet auch eine Vielzahl von Vorteilen für die beteiligten Parteien. In diesem Abschnitt werfen wir einen Blick auf die positiven Aspekte eines LBO und warum Unternehmen und Investoren diese Strategie in Erwägung ziehen.

Vorteile eines Leveraged Buyouts im Überblick:

- Hebelwirkung der Fremdfinanzierung: Durch die Nutzung von Fremdkapital können Investoren mit vergleichsweise geringem Eigenkapitaleinsatz große Transaktionen durchführen, was die Renditepotenziale erheblich steigert.

- Renditesteigerung für Investoren: Die Hebelwirkung ermöglicht es, dass selbst geringfügige Wertsteigerungen des Zielunternehmens zu erheblichen Renditen für die Investoren führen, da diese auf das eingesetzte Eigenkapital bezogen werden.

- Stärkung der Managementmotivation: Durch die Beteiligung des Managements am Eigenkapital werden Anreize geschaffen, die Managementleistung zu verbessern und das Unternehmen profitabel zu führen, was wiederum den Erfolg der Transaktion fördert.

- Potenzielle Steuervorteile: In einigen Jurisdiktionen können Leveraged Buyouts steuerliche Vorteile bieten, insbesondere wenn die Zinsen auf Fremdkapital steuerlich abzugsfähig sind, was die Gesamtkosten der Finanzierung senkt.

Der Leverage Effekt

Der Leverage-Effekt nutzt eine Art finanzielle Hebelwirkung. Dabei dient der Anteil des Fremdkapitals als Hebel, um die Rentabilität des eingesetzten Eigenkapitals zu steigern. Dies eröffnet die Möglichkeit, selbst mit vergleichsweise wenig Eigenkapital, größere Unternehmen zu übernehmen.

Der Leverage-Effekt kann in drei verschiedenen Formen auftreten:

- Operativer Leverage: Dieser Effekt entsteht durch die Nutzung von Fremdkapital, um operative Aktivitäten zu finanzieren. Durch den Einsatz von Fremdkapital können Unternehmen ihre operativen Erträge steigern und dadurch die Rendite für die Eigenkapitalgeber erhöhen.

- Finanzieller Leverage: Hierbei handelt es sich um den klassischen Leverage-Effekt, bei dem Fremdkapital verwendet wird, um die Rendite auf das eingesetzte Eigenkapital zu erhöhen. Das gesamte Kapital wird durch die Aufnahme von Schulden “gehebelt”, was die potenzielle Rendite steigert.

- Steuerlicher Leverage: Dieser Effekt tritt auf, wenn Zinszahlungen auf Fremdkapital steuerlich absetzbar sind. Die steuerlichen Vorteile tragen dazu bei, die Nettorendite für die Eigenkapitalgeber zu steigern.

Es ist jedoch wichtig zu betonen, dass der Leverage-Effekt nicht nur die Renditechancen steigert, sondern auch das Risiko von Finanzierungsproblemen in unsicheren wirtschaftlichen Zeiten erhöht. Insgesamt bleibt der Leverage-Effekt ein entscheidender Faktor, der das Leveraged Buyout zu einer einzigartigen und leistungsstarken Methode der Unternehmensübernahme macht.

Beispiel:

Ein Investor erwirbt für 1.000.000 € ein Unternehmen. Der Investor bringt 200.000 € als Eigenkapital ein und finanziert die verbleibenden 800.000 € durch einen Bankkredit mit 4 % Zinsen, wobei das erworbene Unternehmen als Sicherheit dient.

Das erworbene Unternehmen generiert jährliche Gewinne in Höhe von 100.000 €. Von diesem Betrag werden zunächst die Zinsen des Fremdkapitals bezahlt, also 32.000 € (4 % von 800.000 €). Nach Abzug der Zinsen verbleiben 68.000 € als “Gewinn vor Steuern”. Unter Berücksichtigung eines angenommenen Steuersatzes von 30 % ergibt sich ein “Gewinn nach Steuern” von 47.600 €.

Die Eigenkapitalrendite wird nun auf das eingesetzte Eigenkapital von 200.000 € berechnet, was eine Rendite von 23,8 % ergibt (47.600 € / 200.000 € = 0,238). Hier zeigt sich der Leverage-Effekt, da die Rendite durch den Einsatz von Fremdkapital erheblich gesteigert wird.

Ohne den Leverage-Effekt und unter der Annahme, dass kein Fremdkapital verwendet wurde, wäre die Rendite lediglich 7 % (70.000 € Gewinn nach Steuern in Relation zu 1.000.000 € Eigenkapital). Der Leverage-Effekt ermöglicht somit eine deutliche Erhöhung der Rendite und unterstreicht die Attraktivität des Leveraged Buyout-Konzepts. Mit einem Teil der erwirtschafteten Einnahmen könnte der Bankkredit im Laufe der Zeit auch getilgt werden.

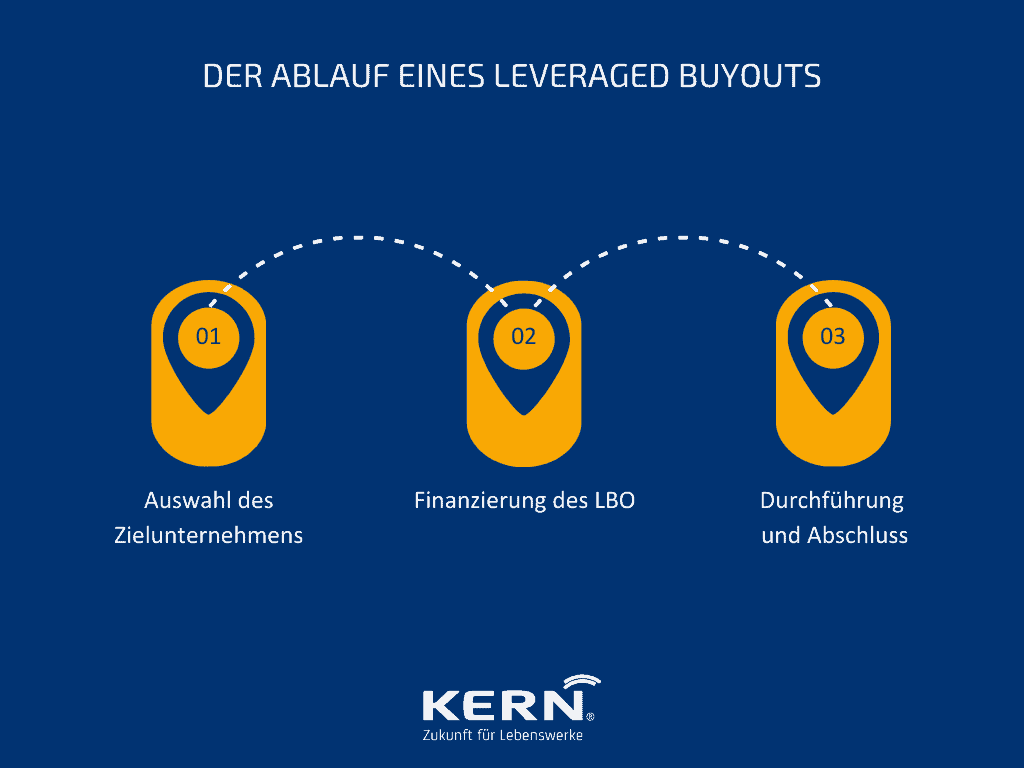

Der Ablauf eines Leveraged Buyouts

Der Ablauf eines Leveraged Buyouts (LBO) ist ein präziser Prozess, der eine sorgfältige Planung und Durchführung erfordert. Das Zielunternehmen muss ausgewählt, die Finanzierung geplant und die Transaktion abgeschlossen werden. Diese Schritt schauen wir uns nun gemeinsam an:

Auswahl des Zielunternehmens

Die Auswahl des Zielunternehmens ist der Ausgangspunkt eines jeden Leveraged Buyouts. Private Equity-Firmen identifizieren gezielt potenzielle Übernahmekandidaten, die attraktive Renditepotenziale versprechen. Eine entscheidende Phase ist die Due Diligence, bei der die finanzielle Gesundheit, das Wachstumspotenzial und rechtliche Aspekte des Zielunternehmens gründlich geprüft werden. Im Anschluss daran folgen intensive Verhandlungen über den Kaufpreis und die Transaktionsbedingungen, um eine Einigung zu erzielen.

Finanzierung des LBO

Die Finanzierung des Leveraged Buyouts ist entscheidend für den Erfolg der Transaktion. Hier erfolgt die Strukturierung der Finanzierung durch die geschickte Kombination von Eigenkapital und Fremdkapital. Private Equity-Firmen holen Finanzierungsangebote von Investoren und Kreditgebern ein, um das benötigte Kapital zu sichern. Die Festlegung der Kapitalstruktur, einschließlich des Leverage-Verhältnisses zwischen Eigenkapital und Fremdkapital, ist ein entscheidender Schritt, der die finanziellen Rahmenbedingungen der Transaktion definiert.

Durchführung und Abschluss

Die Durchführung und der Abschluss des Leveraged Buyouts erfordern eine präzise Umsetzung unter Beachtung aller rechtlichen und regulatorischen Vorgaben. Dies schließt die Integration des Zielunternehmens in die neue Eigentümerstruktur ein. Während dieses Prozesses wird die operative Leistung des übernommenen Unternehmens kontinuierlich überwacht und optimiert, um langfristige Wertschöpfung zu sichern. Diese Phase markiert den Übergang von der Transaktionsplanung zur aktiven Unternehmensführung durch die neuen Eigentümer.

Finanzierung und strategische Aspekte

Bei einem Leveraged Buyout sind sowohl die Finanzierung als auch die strategischen Überlegungen von entscheidender Bedeutung.

In Bezug auf die Finanzierung im LBO gilt es, eine optimale Balance zwischen Eigenkapital und Fremdkapital zu finden. Die Strukturierung der Finanzierung, insbesondere das Leverage-Verhältnis, sollte sorgfältig analysiert werden, um sicherzustellen, dass das Kapital effizient eingesetzt wird. Die Untersuchung verschiedener Finanzierungsquellen – von Private Equity-Firmen bis zu Kreditgebern – erfordert dabei eine genaue Betrachtung der Herausforderungen bei der Fremdkapitalbeschaffung sowie geschickte Verhandlungen für günstige Finanzierungskonditionen.

Die strategischen Aspekte im LBO konzentrieren sich auf die Bewertung des Zielunternehmens. Hierbei steht die Identifikation von Wachstumschancen und Potenzialen zur Effizienzsteigerung im Mittelpunkt, da dies maßgeblich den Erfolg des LBO beeinflusst. Zusätzlich spielt die Einbindung des Managements durch Eigenkapitalbeteiligung eine wichtige Rolle, da sie Anreize für ein erfolgreiches Unternehmensmanagement und Wertsteigerungen schafft. Eine klare langfristige Strategie ist ebenso von Bedeutung wie eine durchdachte Exit-Planung, um Renditen für Investoren zu maximieren.

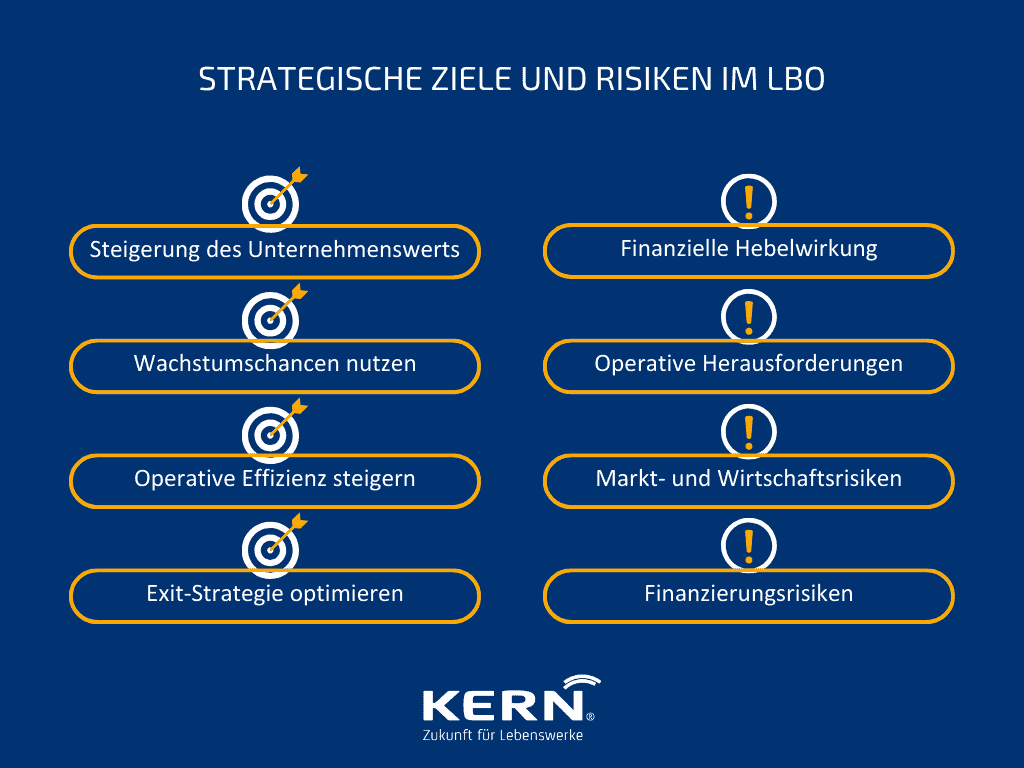

Strategische Ziele und Risiken

Im Rahmen eines Leveraged Buyouts (LBO) sind die strategischen Ziele und Risiken entscheidende Faktoren, die den Erfolg der Transaktion maßgeblich beeinflussen.

Strategische Ziele im LBO:

- Steigerung des Unternehmenswerts: Der Wert des Unternehmens soll durch eine effektive Unternehmensführung und strategische Maßnahmen maximiert werden.

- Wachstumschancen nutzen: Identifikation und Umsetzung von Wachstumsstrategien, um das Potenzial des Zielunternehmens auszuschöpfen.

- Operative Effizienz steigern: Implementierung von Maßnahmen zur Verbesserung der operativen Effizienz und Kosteneffektivität.

- Exit-Strategie optimieren: Entwicklung einer klaren Exit-Strategie, um den maximalen Return on Investment für die Investoren zu gewährleisten.

Risiken im LBO:

- Finanzielle Hebelwirkung: Die hohe Verschuldung im Rahmen eines LBO erhöht das finanzielle Risiko und die Anfälligkeit für Marktvolatilität.

- Operative Herausforderungen: Veränderungen in der operativen Leistung des Zielunternehmens können unvorhergesehene Risiken darstellen.

- Markt- und Wirtschaftsrisiken: Externe Faktoren wie Konjunkturzyklen und Marktentwicklungen können das Unternehmensergebnis beeinträchtigen.

- Finanzierungsrisiken: Schwierigkeiten bei der Beschaffung von Fremdkapital und Zinsänderungsrisiken können die Finanzierung destabilisieren.

Die Rolle der Due Diligence

Die Due Diligence, als zentraler Bestandteil eines Leveraged Buyouts (LBO), spielt eine ausschlaggebende Rolle für den Erfolg der Transaktion. Sie umfasst eine eingehende Analyse aller relevanten Aspekte des Zielunternehmens, von finanziellen über rechtliche bis hin zu operativen und strategischen Faktoren. Die Hauptaufgabe besteht darin, potenzielle Risiken und Herausforderungen zu identifizieren, die sowohl während der Transaktion als auch im späteren Management berücksichtigt werden müssen. Die Ergebnisse der Due Diligence bilden die Grundlage für die Verhandlungen über den Kaufpreis und die Vertragsbedingungen, und sie ermöglichen eine sachkundige Entscheidungsfindung aller beteiligten Parteien.

In der finanziellen Due Diligence erfolgt eine gründliche Prüfung der Finanzberichte, Buchführung und Bilanz des Zielunternehmens, um finanzielle Risiken und Chancen zu identifizieren. Die rechtliche Due Diligence beinhaltet die Überprüfung von Verträgen, Haftungsfragen und rechtlichen Verpflichtungen, während die operative Due Diligence die operativen Prozesse, Effizienzpotenziale und die Wertschöpfungskette des Unternehmens analysiert. Die Due Diligence dient somit nicht nur als formelle Prüfung, sondern als strategisches Instrument, das fundierte Einblicke bietet und das Risiko unerwarteter Probleme minimiert.

Weitere Arten von Buyouts

Im Bereich der Unternehmensübernahmen existieren verschiedene Ansätze neben dem klassischen Leveraged Buyout. In diesem Abschnitt werfen wir einen Blick auf zwei weitere bedeutende Arten von Buyouts, nämlich das Management Buy Out (MBO) und das Institutional Buyout (IBO), und untersuchen ihre spezifischen Merkmale.

Management Buy Out (MBO)

Das Management Buy Out (MBO) ist eine Form der Unternehmensübernahme, bei der das bestehende Managementteam maßgeblich an der Akquisition beteiligt ist. In dieser Konstellation erwirbt das Management des Zielunternehmens einen signifikanten Anteil oder die gesamten Unternehmensanteile. Dieser Ansatz bietet dem Management die Möglichkeit, das Unternehmen zu übernehmen und aktiv zu führen, wodurch eine nahtlose Kontinuität in der Unternehmensführung gewährleistet wird. Durch die enge Verbindung zum laufenden Geschäftsbetrieb können MBOs eine hohe Erfolgsquote aufweisen, da das Management bereits mit den internen Abläufen und der Unternehmenskultur vertraut ist.

Institutional Buyout (IBO)

Das Institutional Buyout (IBO) ist eine Form des Buyouts, bei dem institutionelle Investoren wie Private-Equity-Firmen, Versicherungsgesellschaften oder Pensionsfonds die Hauptakteure bei der Übernahme sind. Im Gegensatz zu einem LBO, bei dem eine Private-Equity-Firma typischerweise die treibende Kraft ist, sind es bei einem IBO verschiedene institutionelle Investoren, die das Zielunternehmen erwerben. Diese Art von Buyout bietet den institutionellen Investoren die Möglichkeit, in etablierte Unternehmen zu investieren und ihre Portfolios zu diversifizieren. Die umfangreichen Ressourcen und das Fachwissen institutioneller Investoren tragen dazu bei, das Wachstum und die Wertsteigerung des übernommenen Unternehmens zu fördern.

Gratis Ratgeber für den erfolgreichen Unternehmenskauf mit geballtem Expertenwissen

Fazit

Der Leveraged Buyout (LBO) ist eine insbesondere von Finanzinvestoren genutzte Methode der Unternehmensübernahme, bei die Investion zu einem wesentliche Teil über die Aufnahme von Fremdkapital realisiert wird. Die Grundprinzipien, der in den 1950er/1960er Jahren entwickelten Finanzierungsform und deren kontinuierliche Entwicklung, zeugen von seiner anhaltenden Relevanz. Hauptakteure wie Private Equity-Firmen, Investoren und Zielunternehmen spielen eine entscheidende Rolle im LBO-Prozess. Die Vorteile, darunter Hebelwirkung, Renditesteigerung und Flexibilität, machen es zu einer attraktiven Strategie. Der Ablauf erfordert präzise Planung von der Zielunternehmensauswahl bis zur Durchführung. Strategische Ziele wie Wertsteigerung und Risiken wie finanzielle Hebelwirkung müssen sorgfältig berücksichtigt werden. Eine sorgfältige Due Diligence ist zentral, um Risiken zu minimieren. Unterschiedliche Buyout-Formen wie das Management Buy Out (MBO) und das Institutional Buyout (IBO) bieten alternative Perspektiven.