Ein Anteilskaufvertrag, auch Share Purchase Agreement (SPA) genannt, spielt eine wichtige Rolle beim Kauf und Verkauf von Unternehmensteilen. Dieser Vertrag ist nicht nur ein formales Rechtsdokument, sondern legt auch den Grundstein für einen erfolgreichen Eigentumswechsel.

Einfach ausgedrückt ist der SPA ein Vertrag, der genau festlegt, wie der Kauf von Unternehmensanteilen abläuft. Besonders wichtig ist er im Bereich der Unternehmensfusionen und -übernahmen, auch M&A (Mergers & Acquisitions) genannt. In diesem Vertrag werden die Bedingungen des Anteilskaufs detailliert beschrieben, wodurch die Interessen beider Parteien - des Käufers und des Verkäufers - geschützt werden.

Stellen Sie sich vor, Sie möchten einen Teil eines anderen Unternehmens kaufen. Der SPA hilft Ihnen, alle wichtigen Details wie Preis, Zahlungsbedingungen und Garantien klar zu regeln. Dies schützt Sie vor möglichen Missverständnissen oder rechtlichen Problemen.

Insgesamt ist der SPA ein unverzichtbares Instrument für jeden Unternehmer, der sich mit dem Kauf oder Verkauf von Unternehmensanteilen befasst. Er bringt Klarheit und Sicherheit in diesen komplexen Prozess und hilft Ihnen, Ihr Geschäft auf eine solide rechtliche Basis zu stellen.

Das Wichtigste auf einen Blick

- Ein SPA regelt den Kauf und Verkauf von Unternehmensanteilen.

- Es beinhaltet Kaufpreis, Zahlungsbedingungen, Zusicherungen und Gewährleistungen.

- Ein SPA wird normalerweise vom Verkäufer initiiert und von Beratern beider Parteien vorbereitet.

- Rechtliche und steuerliche Beratung ist entscheidend für die Ausarbeitung eines SPA.

- Ein SPA umfasst wichtige Elemente wie Geheimhaltung, Datenschutz und steuerliche Auswirkungen.

- Earn Out Klauseln und Gewährleistungen sind ebenfalls wichtige Bestandteile eines SPA.

- Due Diligence Prüfungen sind vor dem Abschluss eines SPA unerlässlich.

Inhaltsverzeichnis

- Das Wichtigste auf einen Blick

- Share Purchase Agreement Definition

- Zweck und Bedeutung eines Anteilskaufvertrags

- Wer erstellt den ersten Entwurf des SPA beim Unternehmenskauf?

- Rechtliche Unterstützung und Beratung

- Was decken Share Purchase Agreements ab?

- Wie ist ein Anteilskaufvertrag aufgebaut?

- Due Diligence Prüfung

- Kaufpreis und Zahlungsbedingungen

- Earn Out Klausel

- Gewährleistungen und Haftung

- Geheimhaltung und Datenschutz

- Steuerliche Auswirkungen

- Fazit

- FAQ - Die häufigsten Fragen

Share Purchase Agreement Definition

Ein Share Purchase Agreement (SPA) ist ein rechtlicher Rahmen, der den Kauf und Verkauf von Unternehmensanteilen regelt. Ein SPA legt detailliert die spezifischen Bedingungen des Anteilskaufs fest, einschließlich der Identifikation der beteiligten Parteien, des Kaufpreises, der Zahlungsmodalitäten, Garantien und eventuellen Bedingungen. Es ist ein essenzielles Werkzeug, um Rechtssicherheit zu schaffen und die Interessen beider Parteien - Käufer und Verkäufer - zu wahren. Ein gut ausgearbeiteter SPA ist ausschlaggebend, um potenzielle Risiken zu minimieren und einen reibungslosen Übergang von Eigentum und Verantwortlichkeiten zu gewährleisten.

Zweck und Bedeutung eines Anteilskaufvertrags

Der Anteilskaufvertrag (SPA) spielt eine wesentliche Rolle im Prozess der Unternehmensübertragung. Er dient nicht nur als rechtliche Absicherung für beide Vertragsparteien, sondern gewährleistet auch, dass alle Aspekte des Anteilskaufs präzise und umfassend geregelt sind. Der Hauptzweck eines SPA liegt darin, die spezifischen Bedingungen des Geschäfts – wie Zahlungsmodalitäten, Fristen und Garantien – klar zu definieren. Dieser Vertrag ist entscheidend, um potenzielle Missverständnisse zu vermeiden und einen reibungslosen Eigentumsübergang zu sichern. Zudem bildet er die Grundlage für die Due-Diligence-Prüfung und hilft, rechtliche Risiken zu minimieren.

Wer erstellt den ersten Entwurf des SPA beim Unternehmenskauf?

Beim Prozess des Unternehmenskaufs ist die Erstellung des ersten Entwurfs eines Share Purchase Agreements (SPA) oft ein entscheidender Schritt. Dieser Entwurf kann entweder vom Verkäufer oder vom Käufer initiiert werden, wobei es üblich ist, dass der Verkäufer die Initiative ergreift. Der Grund dafür liegt in der Möglichkeit, die grundlegenden Rahmenbedingungen des Vertrags aus der Perspektive des Verkäufers festzulegen. Es ist jedoch zu beachten, dass dieser erste Entwurf meistens als Ausgangspunkt für weitere Verhandlungen dient, bei denen beide Parteien ihre Bedingungen und Anforderungen einbringen und anpassen, um zu einer beiderseitig zufriedenstellenden Vereinbarung zu gelangen.

Rechtliche Unterstützung und Beratung

Die Inanspruchnahme von rechtlicher Unterstützung und Beratung ist beim Abschluss eines Share Purchase Agreements (SPA) unerlässlich. Die Komplexität rechtlicher Bestimmungen im M&A-Bereich erfordert das Know-how von spezialisierten Rechtsanwälten und Beratern. Sie stellen sicher, dass alle relevanten rechtlichen Aspekte berücksichtigt und potenzielle Risiken minimiert werden. Eine professionelle Beratung ist entscheidend, um einen rechtlich fundierten und auf individuelle Bedürfnisse zugeschnittenen Vertrag zu erstellen, der sowohl gesetzliche Anforderungen erfüllt als auch die Interessen der beteiligten Parteien wahrt.

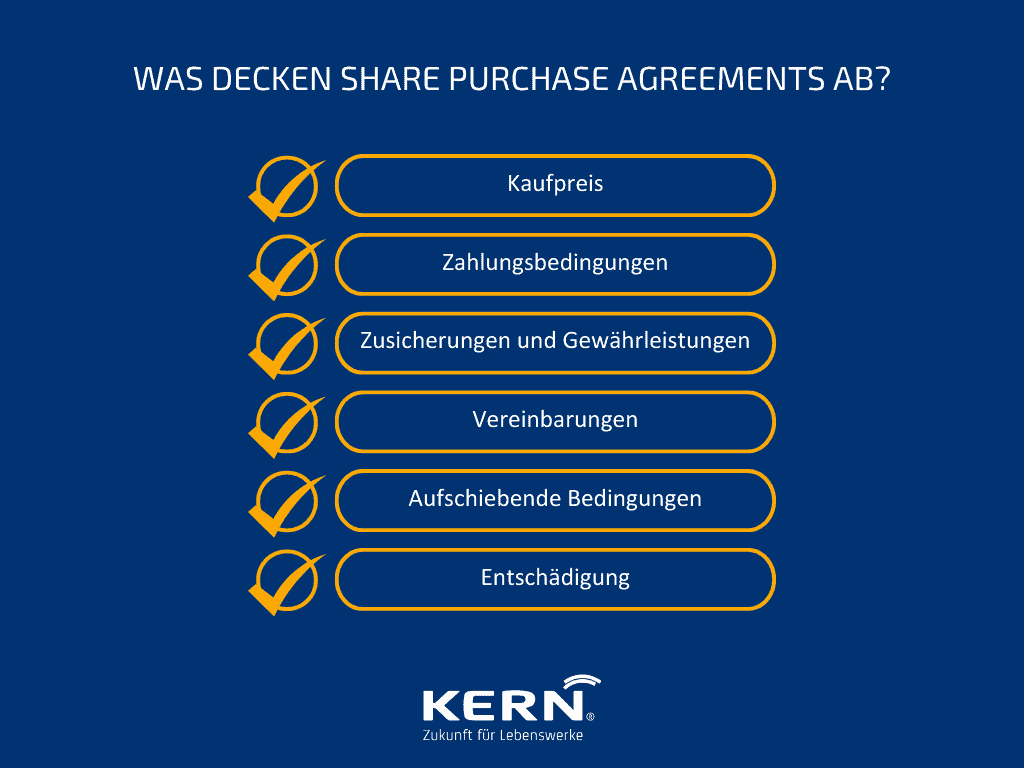

Was decken Share Purchase Agreements ab?

Share Purchase Agreements (SPAs) sind umfassende Verträge, die mehrere Schlüsselaspekte beim Kauf und Verkauf von Unternehmensanteilen abdecken:

- Kaufpreis: Definiert den Gesamtbetrag, der für die Anteile gezahlt wird.

- Zahlungsbedingungen: Legt fest, wie und wann der Kaufpreis zu entrichten ist.

- Zusicherungen und Gewährleistungen: Enthalten wichtige Garantien und Zusagen der Vertragsparteien.

- Vereinbarungen: Spezifische Absprachen zwischen den Parteien über den Verkaufsprozess.

- Aufschiebende Bedingungen: Bedingungen, die erfüllt sein müssen, bevor der Vertrag wirksam wird.

- Entschädigung: Regelungen für den Fall, dass eine Partei bestimmte Verpflichtungen nicht erfüllt oder es zu Schäden kommt.

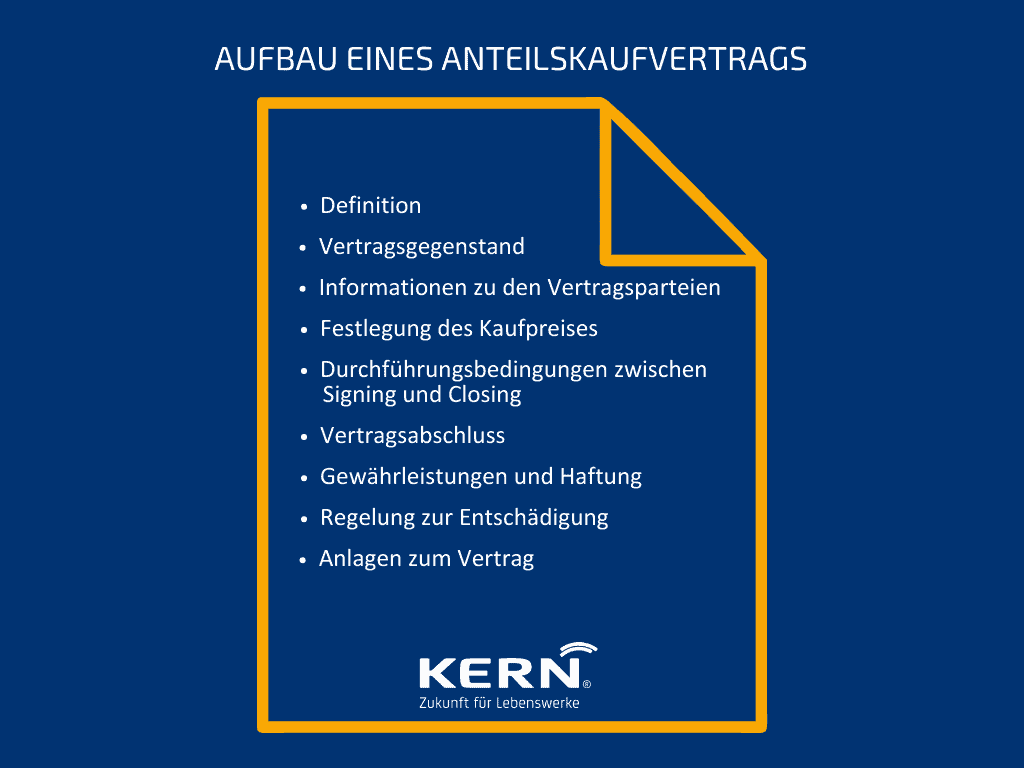

Wie ist ein Anteilskaufvertrag aufgebaut?

Ein Anteilskaufvertrag (Share Purchase Agreement) hat eine strukturierte Form, die sich in mehrere wesentliche Abschnitte gliedert:

- Definition: Klärung zentraler Begriffe und Definitionen.

- Vertragsgegenstand: Detaillierte Informationen zum Zielunternehmen.

- Informationen zu den Vertragsparteien: Einschließlich Rechte und Pflichten.

- Festlegung des Kaufpreises: Bestimmung der Höhe und Modalitäten des Kaufpreises.

- Durchführungsbedingungen zwischen Signing und Closing: Regelungen für den Zeitraum zwischen Vertragsunterzeichnung und -abschluss.

- Vertragsabschluss: Formalitäten und Vorgehensweisen zum Abschluss des Vertrags.

- Gewährleistungen und Haftung: Verantwortlichkeiten und Garantien der beteiligten Parteien.

- Regelung zur Entschädigung: Vorschriften für den Ausgleich von Schäden oder Verlusten.

- Anlagen zum Vertrag: Zusätzliche Dokumente und Informationen, die Teil des Vertrags sind.

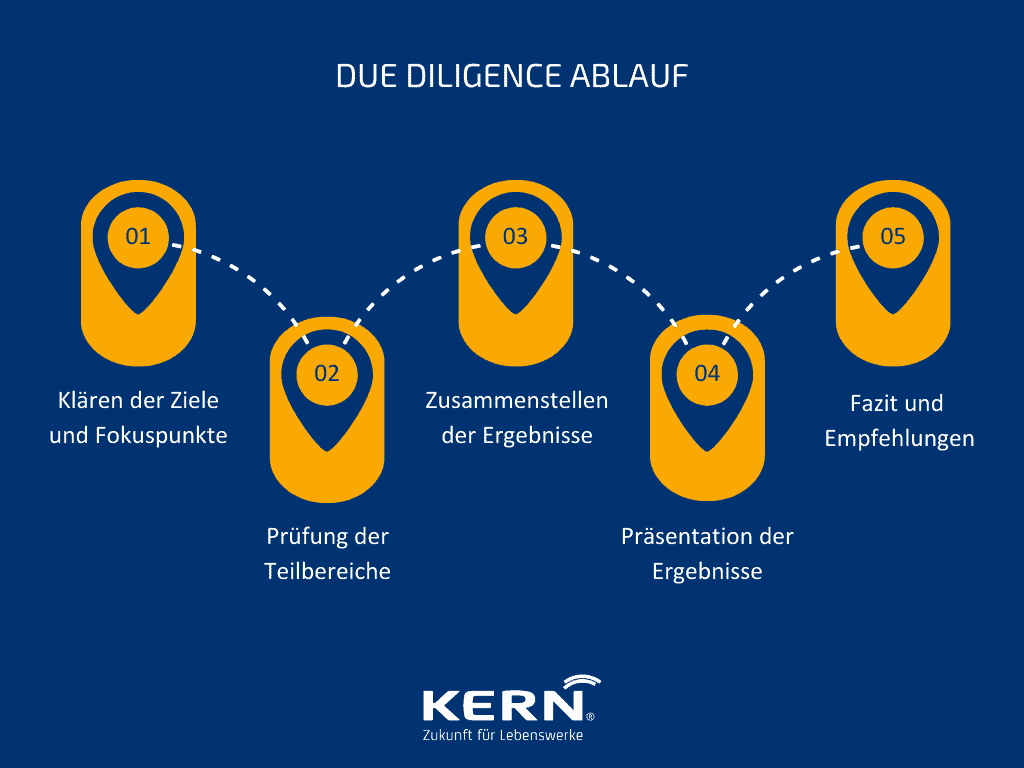

Due Diligence Prüfung

Die Due Diligence ist ein unverzichtbarer Bestandteil des M&A-Prozesses, insbesondere im Rahmen eines Share Purchase Agreements. Sie bezeichnet die sorgfältige Prüfung und Analyse des Zielunternehmens durch den Käufer. Ziel der Due Diligence ist es, ein umfassendes Bild des Unternehmens zu erhalten, um informierte Entscheidungen treffen zu können. Dies umfasst die Bewertung von finanziellen, rechtlichen, steuerlichen und operativen Aspekten. Eine gründliche Due Diligence hilft, Risiken zu identifizieren, die Werthaltigkeit der Investition zu bewerten und letztendlich die Verhandlungsposition zu stärken.

Kaufpreis und Zahlungsbedingungen

Der Kaufpreis und die Zahlungsbedingungen sind zentrale Elemente eines Share Purchase Agreements. Der Kaufpreis muss klar definiert werden und kann fest, variabel oder eine Kombination aus beidem sein. Die Zahlungsbedingungen regeln, wie und wann der Kaufpreis gezahlt wird, einschließlich möglicher Anzahlungen, Ratenzahlungen oder Earn-out-Vereinbarungen. Diese Bestimmungen sollten auch Regelungen für Verzögerungen oder Nichtzahlung enthalten. Eine sorgfältige Ausarbeitung dieser Bedingungen ist entscheidend, um Missverständnisse zu vermeiden und die finanziellen Interessen beider Parteien zu schützen.

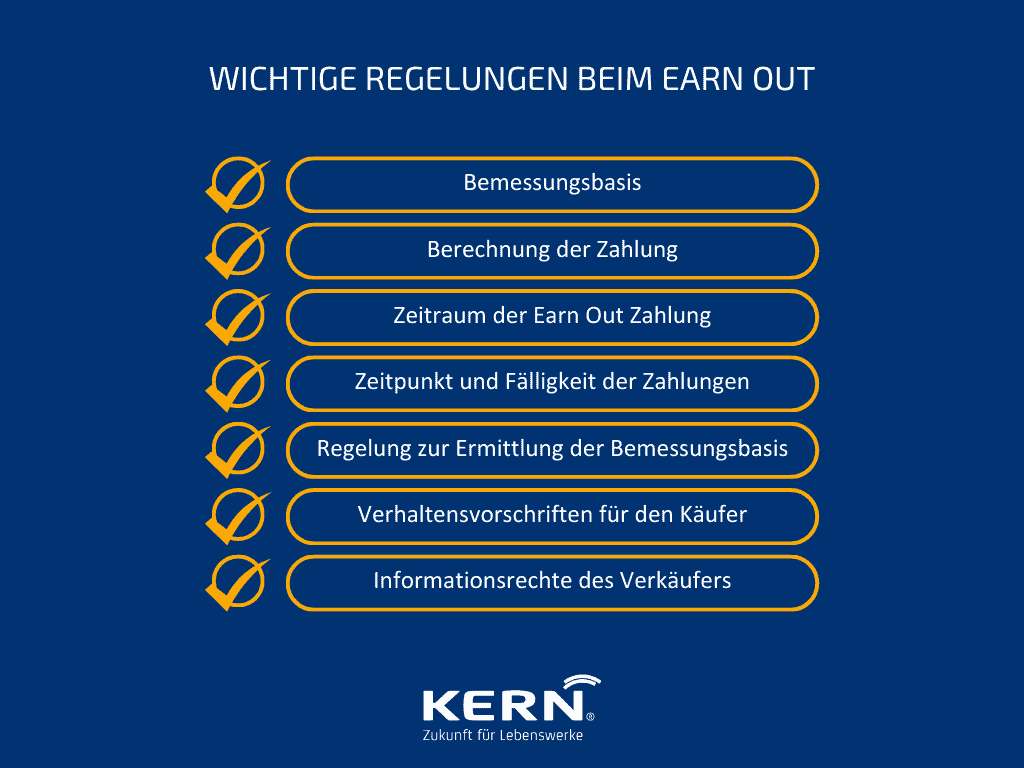

Earn Out Klausel

Die Earn Out Klausel ist ein wichtiger Teil vieler Share Purchase Agreements. Sie regelt, dass ein Teil des Kaufpreises abhängig vom zukünftigen wirtschaftlichen Erfolg des erworbenen Unternehmens gezahlt wird. Dies bedeutet, dass der Verkäufer einen bestimmten Betrag erhält, wenn das Unternehmen nach dem Verkauf bestimmte finanzielle Ziele erreicht. Earn Out Klauseln werden oft eingesetzt, um Meinungsverschiedenheiten über den Wert eines Unternehmens zu überbrücken und die Interessen von Käufer und Verkäufer zu harmonisieren. Sie bieten eine flexible Lösung, um potenzielle Risiken für den Käufer zu minimieren und den Verkäufer für zukünftige Geschäftserfolge zu belohnen.

Gewährleistungen und Haftung

In einem Share Purchase Agreement sind Gewährleistungen und Haftungsfragen geregelt. Diese Klauseln schützen den Käufer vor unerwarteten Risiken, indem der Verkäufer für bestimmte Zustände des Unternehmens oder für die Richtigkeit der bereitgestellten Informationen haftet. Gewährleistungen können sich auf verschiedene Aspekte wie rechtliche Verhältnisse, Finanzen, Steuern, Umweltbedingungen oder den Zustand von Vermögenswerten beziehen.

Haftungsregelungen legen fest, wie mit möglichen Ansprüchen umgegangen wird, die aus der Verletzung dieser Gewährleistungen resultieren können. Eine präzise Formulierung dieser Klauseln ist notwendig, um die Rechte und Pflichten klar zu definieren und spätere Streitigkeiten zu vermeiden.

Geheimhaltung und Datenschutz

Geheimhaltungs- und Datenschutzklauseln schützen vertrauliche Informationen, die während der Verhandlungen und der Due-Diligence-Phase ausgetauscht werden. Sie legen fest, wie mit sensiblen Daten umgegangen wird, um die Sicherheit und Privatsphäre aller Beteiligten zu gewährleisten. Solche Klauseln sind besonders wichtig, um Geschäftsgeheimnisse, Kundenlisten, technische Details und andere vertrauliche Informationen zu schützen. Die Einhaltung der Datenschutzgesetze, insbesondere der DSGVO, ist dabei unerlässlich.

Ein wichtiger Bestandteil dieser Bemühungen ist das Non-Disclosure Agreement (NDA), ein separater Vertrag, der bereits vor den eigentlichen Verhandlungen abgeschlossen wird. Das NDA regelt die Vertraulichkeit von Informationen, die im Vorfeld des Unternehmenskaufs ausgetauscht werden. Es ergänzt die Geheimhaltungsklauseln des SPA, indem es spezifische Anforderungen und Verpflichtungen für den Schutz sensibler Daten festlegt, um die Privatsphäre und Geschäftsgeheimnisse aller Beteiligten zu sichern.

Steuerliche Auswirkungen

Die steuerlichen Auswirkungen eines SPA Share Purchase Agreement sind sowohl für den Käufer als auch für den Verkäufer von großer Bedeutung. Dies beinhaltet die Berücksichtigung der steuerlichen Konsequenzen des Anteilsverkaufs, wie z.B. die Behandlung von Veräußerungsgewinnen oder -verlusten. Es ist wichtig, dass beide Parteien die steuerlichen Implikationen des SPA verstehen und in ihre Planung einbeziehen. Eine steuerliche Beratung wird empfohlen, um eine optimale steuerliche Gestaltung des Kaufs oder Verkaufs zu erreichen und unerwartete Steuerbelastungen zu vermeiden.

Fazit

Ein Share Purchase Agreement ist ein Rechtsdokument, das den Kauf und Verkauf von Unternehmensanteilen regelt. Es deckt wichtige Aspekte wie Kaufpreis, Zahlungsbedingungen, Garantien, Haftung und Vertraulichkeit ab. Die sorgfältige Ausgestaltung eines SPA ist ausschlaggebend für den Erfolg einer Unternehmensübertragung und schützt die Interessen beider Parteien. Die Einbeziehung rechtlicher und steuerlicher Beratung ist unverzichtbar, um sicherzustellen, dass alle Aspekte korrekt behandelt und Risiken minimiert werden.

FAQ - Die häufigsten Fragen

Ein Share Purchase Agreement (SPA) ist ein Vertrag, der den Kauf und Verkauf von Anteilen an einer Gesellschaft regelt. Er definiert Bedingungen wie Kaufpreis, Zahlungsmodalitäten und Garantien.

Der Unterschied zwischen einem Unternehmenskaufvertrag und einem Anteilskaufvertrag liegt in ihrem Fokus: Ein Unternehmenskaufvertrag bezieht sich auf den Kauf des gesamten Unternehmens, einschließlich aller Vermögenswerte und Verbindlichkeiten. Ein Anteilskaufvertrag (SPA) hingegen betrifft nur den Kauf von Anteilen an einer Gesellschaft.

Ein Share Purchase Agreement wird in der Regel von den Beratern der beteiligten Parteien vorbereitet. Dies kann entweder der Rechtsberater des Käufers oder des Verkäufers sein, abhängig davon, wer den Entwurf des Vertrags initiiert.”